Vidste du det?

Lige nu læser andre

Hvis du ejer en bolig, du lejer ud, har du mulighed for at opnå væsentlige skattebesparelser i 2024.

For mange udlejere er virksomhedsordningen det mest oplagte valg, men hvis dine renteudgifter er lave, kan kapitalafkastordningen vise sig at være den bedste løsning.

Når du udlejer en helårsbolig, betragtes det skattemæssigt som en selvstændig virksomhed. Dette giver dig mulighed for at vælge mellem virksomhedsordningen, kapitalafkastordningen eller de almindelige beskatningsregler.

“En almindelig misforståelse er, at når man har valgt virksomhedsordningen i forbindelse med udlejningen, så er man forpligtet til at fortsætte med den. Det er ikke korrekt; det er vigtigt at revidere sin skatteordning hvert år,” siger Søren Bech, skatteekspert hos PwC, ifølge en pressemeddelelse.

Dette gælder også ved udlejning af forældrekøbslejligheder til dine børn. I sådanne tilfælde er det dog sjældent fordelagtigt at anvende virksomhedsordningen eller kapitalafkastordningen, da der findes særlige regler, som ikke vil blive dækket her. Derfor vil den følgende gennemgang kun fokusere på udlejning til tredjeparter.

Læs også

Høje eller lave renteudgifter

Har du høje renteudgifter, kan det ofte være mest fordelagtigt at vælge virksomhedsordningen, da denne kan give de største skattebesparelser.

Dette skyldes, at renteudgifterne kan fratrækkes fra udlejningsoverskuddet, hvilket kan resultere i en skattebesparelse på op til cirka 56 % af renteudgifterne:

“Det er klogt at vurdere, hvad der er mest fordelagtigt hvert år – med andre ord, hvilken løsning der resulterer i den laveste skat. Hvis renteudgifterne er lave, og overskuddet er pænt, kan kapitalafkastordningen være den bedste mulighed i 2024, da kapitalafkastsatsen er fastsat til 4 %. Lave renteudgifter taler for kapitalafkastordningen, men det er altid en god idé at lave en konkret beregning,” forklarer Søren Bech.

Hvis dine renteudgifter derimod er beskedne, kan kapitalafkastordningen være en bedre mulighed. Her beregnes kapitalafkastet ud fra ejendommens anskaffelsessum.

Læs også

Kapitalafkastet modregnes i overskuddet og tilføjes din kapitalindkomst, som også inkluderer de faktiske renteudgifter. Det kan være vanskeligt at afgøre, hvilken løsning der er mest fordelagtig, så lad os se på et eksempel.

Et regneeksempel

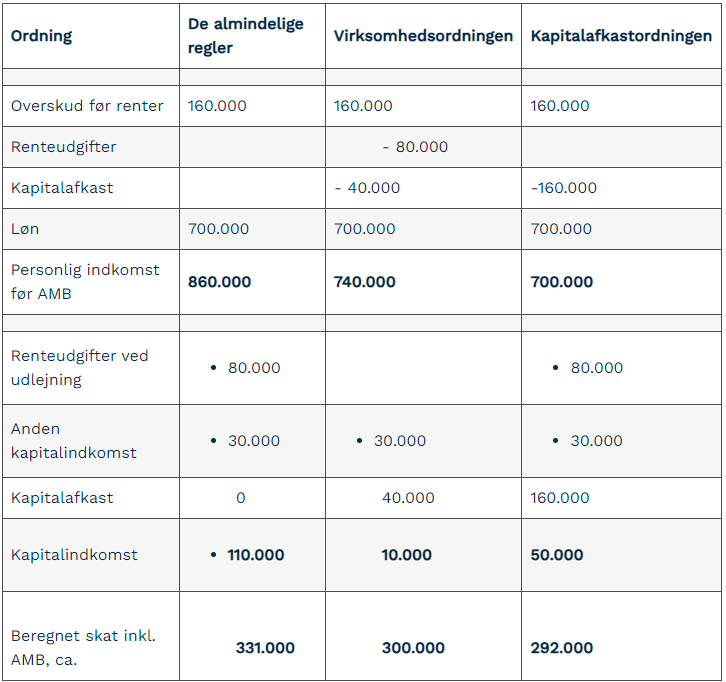

Antag, at ejendommens anskaffelsessum er 4 mio. kr., og renteudgifterne udgør 80.000 kr.

Overskuddet fra udlejningen før renteudgifter er 160.000 kr. Ejeren er enlig med en lønindkomst på 700.000 kr. og en anden negativ kapitalindkomst på 30.000 kr. Gælden på ejendommen er 3 mio. kr., og ejeren bor i Aarhus.

Lad os nu se på de tre alternativer: beskatning efter de almindelige regler, virksomhedsordningen eller kapitalafkastordningen.

Læs også

Der gælder særlige skatteregler for virksomhedsordningen og kapitalafkastordningen, men disse vil ikke blive gennemgået her.

I det nævnte eksempel er det tydeligt, at anvendelsen af de almindelige regler ikke er fordelagtig. Den personlige indkomst er 860.000 kr., hvilket medfører en høj skattebetaling. I dette eksempel er kapitalafkastordningen den mest fordelagtige løsning.

Årsagen er, at renteudgifterne er lave, og der er et pænt overskud ved udlejningen. Forskellen mellem at vælge virksomhedsordningen og kapitalafkastordningen udgør cirka 8.000 kr. mindre i skat ved brug af kapitalafkastordningen:

“Det er dog vigtigt at være opmærksom på, at hvis man tidligere har opsparet overskud i virksomhedsordningen og betalt aconto-skat, kan der opstå en merskat, hvis man skifter til en anden ordning. Derfor bør man årligt foretage en beregning for at finde den mest fordelagtige skatteordning, eventuelt i samarbejde med en rådgiver,” afslutter Søren Bech.